Налоговый режим ЕНВД, по всей видимости, вскоре ожидает полная отмена. “Вмененка” появилась более 15 лет назад, и тогда такой режим был оправдан для привлечения новых людей в малый бизнес. Тем не менее, во многих регионах страны ЕНВД существует и сегодня, так что предприниматели вполне могут выбирать этот режим, если их вид деятельности ему соответствует. Какие налоги платить ИП на ЕНВД без работников в 2019 году — что платит предприниматель на этом режиме за самого себя.

Содержание

Когда отменят режим ЕНВД

Полная отмена налогового режима ЕНВД ожидает российских предпринимателей в 2021 году. Однако уже сейчас во многих регионах ЕНВД или не применяется, или применяется очень ограниченно. Скажем, в Москве ЕНВД отменили еще в 2011 году.

Главная проблема в ЕНВД для государства — то, что экономические показатели конкретного бизнеса никак не влияют на величину налога. Предприниматели оплачивают налоги исходя не из реального дохода, а исходя из той прибыли, которую установило государство для их вида деятельности. А этот вмененный доход, как правило, очень сильно занижен.

Скажем, базовой доходностью для единицы грузового транспорта является 6 тысяч рублей. Разумеется, никакой ИП не станет заниматься таким бизнесом ради этих денег. Зарабатывает предприниматель заметно больше, а налоги платит только за 6 тысяч рублей дохода.

По статистике налоговиков, в 2017 году на ЕНВД работало более двух миллионов предпринимателей.

В 2019 и 2020 году этот режим сохраняется, так что пользоваться им пока можно и даже нужно. Разумеется, в интересах самого ИП как раз платить налогов меньше. Как минимум эти два года можно потратить на то, чтобы раскрутить свое дело, пользуясь сравнительно невысокой налоговой нагрузкой на режиме.

Какие налоги платит ИП на ЕНВД в 2019 году, если у него нет работников

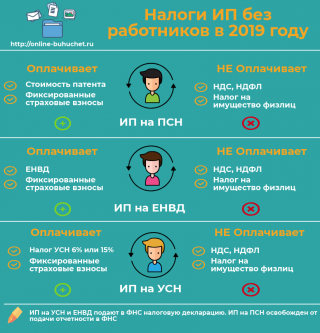

Для ИП без работников, которые работают на ЕНВД, положен минимум налогов. Собственно, налог один — это сам ЕНВД. Плюс обязательные страховые взносы за себя, которые идут на медицинское и пенсионное страхование.

Величина страховых взносов для ИП за самих себя на 2019 год — 36 238 рублей. Из них 6 884 рубля идет на медицину, а 29 354 рубля — на пенсию.

Сумма ЕНВД зависит от вида деятельности, региона работы и т.д. В формуле расчета ЕНВД используются два коэффициента, за счет которых налог может становиться выше или ниже.

Коэффициент К1 учитывает рост инфляции в стране и соответственно увеличивает сумму налога. В 2018 году К1 был равен 1,868, в 2019 году это 1,915. За счет этого коэффициента ЕНВД в 2019 году вырос в сравнении с 2018 годом всего на 2,5%.

Коэффициент К2 устанавливают муниципальные власти. В их силах снизить налог относительно базового уровня, но не повысить его. К2 может находиться в пределах от 0,005 до 1.

Таким образом, для тех ИП, которые работают на ЕНВД не первый год, ориентир в 2019 году простой — страховые платежи за себя выросли почти на четыре тысячи рублей от 2018 года. Собственно ЕНВД в большинстве случаев увеличится на 2,5%.

Онлайн-кассы для ИП на ЕНВД

Может показаться абсурдным, что ИП, реальный доход которого государство не особенно интересует, нужно устанавливать онлайн-кассу. Тем не менее, предприниматели на этом режиме от такой обязанности не освобождаются.

Единственное, на что пошло государство — определенная льгота и отсрочка для ИП, которые применяют режим ЕНВД и не имеют нанятых работников. Для них обязанность установить онлайн-кассу наступает 1 июля 2019 года.

Для тех ИП на ЕНВД, которые нанимают работников, такая обязанность уже наступила. Они применяют онлайн-кассы с лета прошлого года.

С июля 2019 года ИП не смогут выписывать типографские бланки строгой отчетности вместо кассового чека. Они обязаны начать работать с онлайн-кассами и выдавать кассовые чеки.

Государство готово компенсировать таким ИП расходы на установку ККТ нового поколения. Они имеют право уменьшить начисленный налог на 18 тысяч рублей за каждую установленную кассу.

Новая форма отчетности по ЕНВД

С налоговым вычетом на покупку онлайн-касс связано и изменение формы отчетности по ЕНВД с 1 января 2019 года. Теперь в этой форме появился новый, четвертый раздел. В него ИП сможет внести информацию о купленном кассовом аппарате (с указанием заводского и регистрационного номера, наименования модели, даты регистрации в ФНС и суммы расходов на его покупку).

Эта информация будет учтена, и предприниматель получит компенсацию своих расходов в пределах 18 тысяч рублей за один онлайн-аппарат.

Декларация по ЕНВД по-прежнему сдается ежеквартально, не позднее 20 числа следующего после отчетного периода месяца. Если 20 число — выходной день, крайняя дата переносится на первый рабочий день. Как это произошло, например, в январе 2019 года, когда 20 число пришлось на воскресенье.

Вносить налог нужно до 25 числа, то есть, на это дается на пять дней больше.