Новый законопроект начал действовать еще в 2015 году, а вопросы по этому поводу не заканчиваются. В связи с отсутствием подробной полной информации о данном налоге, по стране «поползли» слухи, вызывающие у граждан ничем не обоснованные опасения. Все они не имеют никакого отношения к действительности, а тем более подтверждений. Каждый российский гражданин должен знать, какие изменения произошли в законодательстве и как они повлияли на размер налога. Для выяснения этой суммы, необходимо воспользоваться налоговым калькулятором.

Содержание

Суть нового законопроекта

Он подразумевает налог на имущество физических лиц в 2019 году – изменения ожидаются и в оплате недвижимости. На сегодняшний день действует два варианта начисления налога, первый из которых высчитывается методом умножения процентной ставки на цену имущества после инвентаризации. Эту информацию получают в БТИ. Ознакомиться с ценой имущества значительно проще, заглянув в технический паспорт, выданный на жилье.

Еще этот налог рассчитывают по кадастровой цене, которая значительно выше инвентаризационной стоимости. Можно рассмотреть такой пример: дом по инвентаризационной системе оценивается в 130000 рублей, а по кадастровой получается 560000. Просмотреть список регионов, для которых налог считается по кадастровой цене, можно на портале государственной налоговой службы. Таких областей немного, но они есть. В этот перечень входят: Москва, Бурятия, Мордовия и еще несколько других регионов страны.

Объекты, предназначенные для налогообложения:

- Жилые дома или строения на дачах.

- Жилые помещения.

- Гаражи и парковочные места. В этом случае налог применяется к автотранспортным средствам, которые хранятся на автостоянках постоянного пользования и являются собственностью людей, проживающих рядом с этими стоянками.

- Объекты незавершенного строительства. К таким жилым домам налог будет применяться первый раз. Владелец квартиры в недостроенном доме, с оформленными документами, подтверждающими право собственности данного объекта,будет платить налог, как жилье, запущенное в эксплуатацию.

- Постройки, возведенные на земельных участках, ориентированные на дачное хозяйство.

- Прочие сооружения.

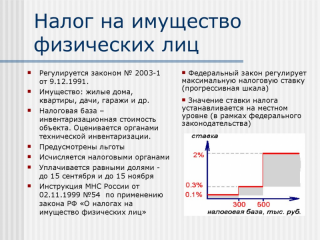

На размер налога влияет категория объекта. В тех городах и областях, где налог начисляется по кадастровой цене, данный налог не превышает 0,1%.

Аналитики уверены, что резкого повышения размера налога произойти не может по одной причине: законодательные органы предусмотрели налоговые вычеты. Это фиксированный размер площади недвижимости, не подлежащий налогообложению.

Для каждого объекта предусмотрен свой размер:

- Частный дом – 50 м².

- Квартира – 20 м².

- Помещение – 10 м².

Это значит, что если площадь всей квартиры составляет 50 м², то ее владелец все равно оплачивает налог за 20 м². Несмотря на это, здесь присутствует и неприятный «сюрприз». Власти на местах или органы самоуправления, имеют право самостоятельно увеличивать размеры налогов, что они и делают.

Например, процентная ставка составляет 0,1%, но местные власти ее могут увеличить втрое. Это все делается на законном основании. Органы самоуправления не превышают своих полномочий, поэтому размеры налогов повышают не более чем в три раза. Несмотря на это, каждый владелец жилой недвижимостью может самостоятельно высчитать сумму налога. Для этого потребуется помощь специального программного приложения.

Налоговый калькулятор

Для того чтобы разобраться, как действует налоговый калькулятор, необходимо зайти на портал государственной налоговой службы. Там на главной странице есть раздел: «Налогообложение в РФ». Зайдя в него, выбираете раздел: «Налог на имущество». Нажимаете на нужную кнопку и переходите по ссылке на другую страницу, где выбираете окошко: «Предварительный расчёт налога». Далее кликаете курсором компьютерной мыши по клавише с надписью: «Перейти». Появляется стандартный формуляр, в который необходимо ввести кадастровый номер. Затем пользователю будет предложено выбрать вид жилой недвижимости: дом, квартира, дачное строение.

После всех этих манипуляций электронный калькулятор моментально выведет на экран размер налога. В данном случае применяются разные вычеты, и все зависит от типа жилой недвижимости. Если в квартире проживает несколько человек, значит нужно указать количество долей, причитающихся каждому собственнику. Вычет для квартиры составляет 20 м², независимо от ее общей площади. Затем следует указать период владения жилой недвижимостью. Обычно – это не менее одного года, если меньше, значит нужно указать количество месяцев.

На портале Федеральной налоговой службы, пользователям предлагается самостоятельно вписывать сумму налогового вычета.

В каждом населенном пункте налоговый вычет разный и его размер определяют органы самоуправления. Для ознакомления с процентной ставкой налога в вашем регионе, следует перейти по ссылке, указанной ниже. Там опубликована необходимая информация. Нужно указать месторасположение недвижимости и дополнительные данные. Нажмете предложенную клавишу, и откроется окно. В нем найдете процентную ставку вашего региона.

Здесь же можно ознакомиться с информацией о предоставляемых льготах. Прочтите ее внимательно. Возможно, вам тоже полагается льгота. После того, как вся необходимая информация внесена в калькулятор, можно продолжить расчет. Например, размер налогового вычета составляет 0,3 %. Этот параметр нужно вписать в предложенное окно. Затем заполняем графу: «Сумма налога на основе инвентаризационной стоимости». Здесь указываете размер налога, выплаченного в прошлом году. Далее появится сумма для уплаты пошлины за этот год. Этот вид налога будет повышаться каждый год и об этом нужно помнить всегда. На это влияют многие факторы, один их которых – постоянное увеличение кадастровой стоимости.