Известно, что по условиям налогового кодекса, для работающих родителей предусмотрены особые налоговые льготы и преимущества. Ими являются льготные вычеты при расчете размера подоходного налога родителей, воспитывающих детей, не достигших совершеннолетнего возраста. На льготы влияет количество детей возраст. Кроме того, особые преференции предусмотрены для родителей, воспитывающих детей с ограниченными физическими и психическими возможностями.

Налоговые вычеты

Для облегчения воспитания детей, родителям предоставляют некоторые льготы, когда подсчитывают подоходный налог. Льготы предоставляются исключительно трудоустроенным гражданам, имеющим налогооблагаемый доход.

Ими являются:

- Родные родители.

- Попечители.

- Люди, оформившие опекунство.

- Усыновители.

Аналитики уверены, что налоговые вычеты на детей в 2019 году будут значительно выгоднее, чем были прежде.

При разводе тот из них, с кем остается несовершеннолетний ребенок, получает льготу. Чаще всего ушедший из семьи родитель, выплачивает на ребенка алименты. Он тоже может воспользоваться льготным вычетом подоходного налога. При усыновлении детей новым супругом, льготный вычет положен и ему.

Например, у супругов Петровых родился ребенок, а через некоторое время они развелись. Отец исправно выплачивает алименты, но его бывшая жена вышла замуж за Иванова. В этом случае льготный вычет предусмотрен следующим гражданам:

- Петровой, воспитывающей несовершенного ребенка.

- Петрову, который, несмотря на развод, выплачивает бывшей жене алименты.

- Новому мужу Петровой – Иванову, который живет с новой женой официально и участвует в обеспечении всеми необходимыми благами усыновленного ребенка.

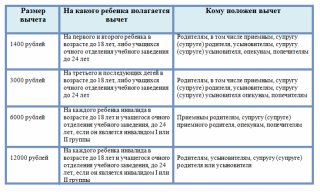

Суммы льготных вычетов в рублях:

- Один или два ребенка – 1400.

- Три ребенка и больше – 3000.

- Дети инвалиды. Для усыновителей – 12000.

- Дети с ограниченными физическими возможностями. Для попечителей – 6000.

Обычный вычет при соблюдении определенных условий:

- Дети на иждивении.

- Дети, не достигшие совершеннолетнего возраста.

- Действие льготного вычета на детей с ограниченными физическими возможностями, который заканчивается по достижении совершеннолетия.

Размер льготного налогового вычета увеличивается вдвое, если льготу просит единственный родитель. Чтобы его считали единственным, необходимо предъявить свидетельство о рождении ребенка. В нем не должен быть вписан второй родитель. Данная норма распространяется и на попечителей.

Получение льготного вычета

Чаще всего налоговый вычет оформляют там, где работают. Этой проблемой занимается и налоговая служба. Если оформлять вычет на производстве, тогда работодателю необходимо подать заявление о предоставлении льготного вычета. С образцом заявления можно ознакомиться на сайте. Если с этой просьбой обращаться в налоговую службу, тогда сначала нужно задекларировать доходы. Заявка подается с декларацией и справкой о годовой заработной плате.

Стандартный налоговый вычет. В качестве примера можно рассмотреть 2018 год. Например, ребенок предположительно должен родиться в середине ноября, то вычет можно потребовать заранее – 1 ноября. Аналогичное правило распространяется и при усыновлении детей. В данном случае, льгота действует, пока ребенок не достигнет совершеннолетия, но до конца года.

Определение размера льготы

Льготный налоговый вычет – это снижение налогооблагаемого дохода. Зарплата перед расчетом подоходного налога корректируется на сумму, являющуюся льготой. Затем с оставшейся суммы заработка вычитается налог. Главное правильно определить размер льготного налогового вычета.

Примеры для рассмотрения:

- Родители воспитывают трех несовершеннолетних детей. Льготная сумма вычета на всех – 5800 рублей. За двух первых детей размер вычета – 2800 рублей. После рождения третьего ребенка – 3000. Полученную сумму умножают на 13% подоходного налога.

- Семья воспитывает троих детей, родившихся в следующих годах – 1999; 2012; 2016. Значит, если старший ребенок учится в институте заочно, то на него льготный вычет не распространяется. Он положен двум другим детям. На среднего ребенка – 1400 рублей, на младшего – 3000.

- Мать одиночка воспитывает двоих детей инвалидов. Это требует документального подтверждения. В этой ситуации льготный налоговый вычет удваивается и получается 48000 рублей. Если за каждого такого ребенка положен вычет 12000 рублей, значит, за двух детей инвалидов получается 24000, которые следует удвоить.

- Работодатель предоставляет льготный вычет родителям детей,родившихся в следующие годы:

- 1999 – ребенок учится в ВУЗЕ на дневном отделении. Этот факт требует подтверждения справкой из института, университета или академии.

- 2000 – ребенок достиг совершеннолетнего возраста, но в институт поступать не стал.

- 2005 – ребенок с ограниченными физическими возможностями, что подтверждается справкой из медицинского учреждения, выданной врачебно-трудовой экспертной комиссией.

- 2007 – ребенок получил статус инвалида.

Образец расчета суммы, являющейся льготным вычетом для детей, родившихся в следующие годы:

- 1999 – 1400 рублей.

- 2000 – льгота не предусмотрена. В этом примере ребенок достиг совершеннолетия, однако учебу бросил.

- 2005 – 12000 рублей за ребенка с ограниченными физическими возможностями.

- 2010 – 3000 рублей за физически здорового третьего ребенка.

В итоге, размер дохода необлагаемого налогом составит 28000 рублей. Ее умножают на 13% подоходного налога, и окончательно сэкономленная сумма составит 3692 рубля.